【摘要】 宁德时代向下、天齐锂业向上,动力电池产业链大变局来临

2022年第一季度,宁德时代和亿纬锂能分别实现营收486.78亿元和67.34亿元,同比增长154%和128%;净利润分别为14.93亿元和5.21亿元,分别下滑24%和26%。和同行类似,国轩高科今年第一季度营收39.16亿元,同比增长203%;归属净利润仅为0.32亿元,同比下滑33%。从年报来看,头部动力电池厂商业绩增速明显。宁德时代2021年营收1303.56亿元,同比增长159.06%;归母净利润159.31亿元,同比增长185.34%。亿纬锂能2021年营业收入169亿元,同比增长107.06%;归属于上市公司股东的净利润29.06亿元,同比增长75.89%。

另一家电池厂商国轩高科则略显逊色。公司2021年营业总收入103.56亿元,同比增长54.01%;归母净利润1.02亿元,同比下滑31.92%。在同行大幅向前的2021年,国轩高科却出现净利润下滑,稍显掉队。

下游新能源汽车行业蓬勃发展,带动了电池厂商营收快速增长。中国汽车工业协会披露的数据显示,2021年我国新能源汽车销量为352.1万辆,同比增长1.6倍,电动化率高达13.4%,同比增长8个百分点。

不过,如果单看2021年第四季度数据,会发现亿纬锂能和国轩高科净利润均出现下滑。

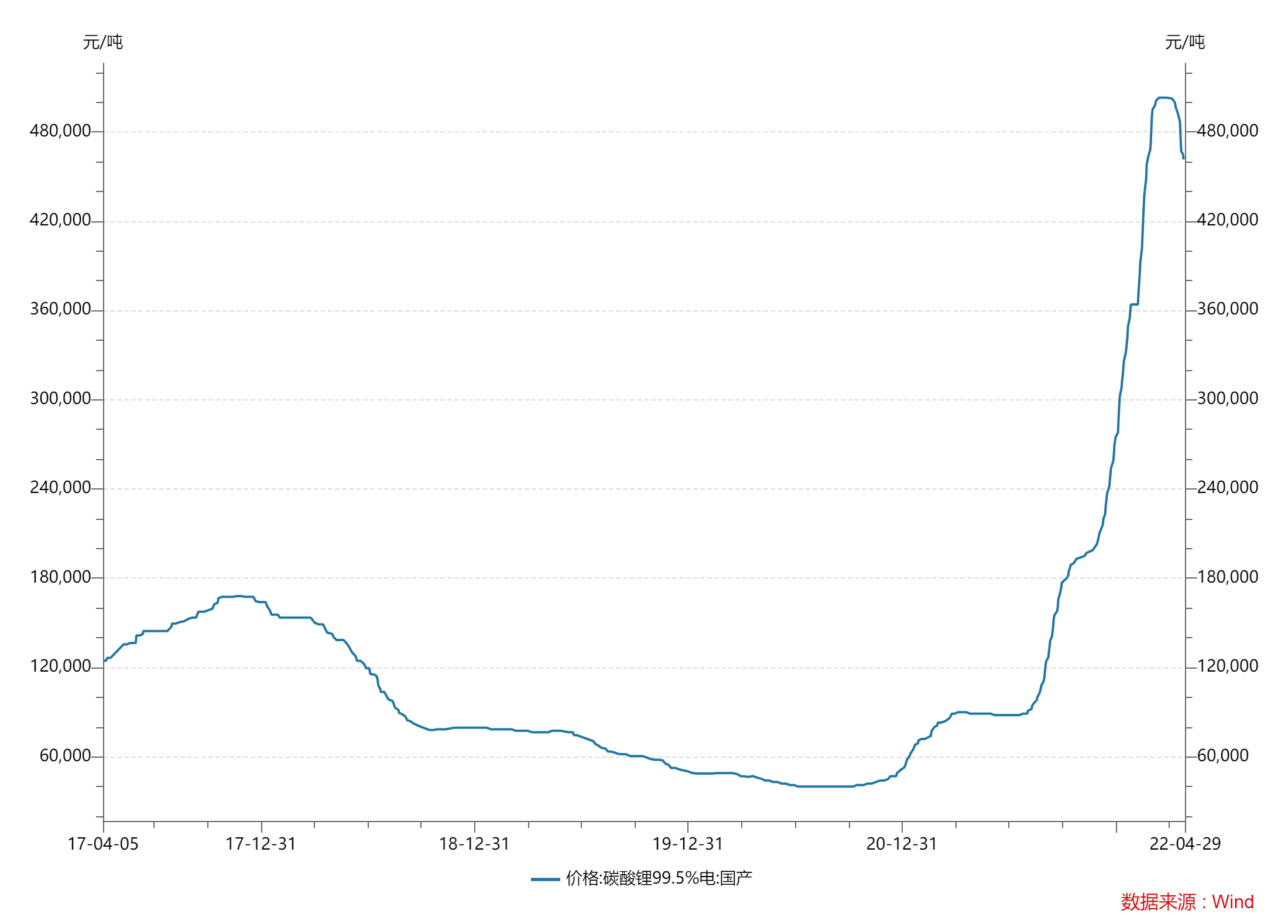

原材料价格大涨尤其是碳酸锂价格暴涨是动力电池企业净利润下滑最主要的原因。宁德时代也表示,“没想到碳酸锂能从3万涨到50万,以前觉得涨个20-30%,没想到涨了20倍”。据悉,宁德时代在今年第一季度并未涨价,相关涨价将在第二季度进行。

从销售端来看,动力电池降价是大势所趋。由于动力锂电池占新能源汽车总成本的40%左右,因此新能源汽车想要下沉进入中低端市场、扩大市场占有率,必须消减最大成本端动力电池的成本。近年来,随着动力电池行业产能逐渐释放以及生产技术不断完善,电池销售系统的价格不断下滑。以宁德时代为例,公司2015年至2021年动力电池销售系统均价由2.28元/Wh下滑至0.69元/Wh,幅度高达69.74%,年复合减速为18.06%。

成本和收入的双重挤压直接影响了各动力电池厂商毛利率。一年间,宁德时代和亿纬锂能的电池业务毛利率分别由26%左右下滑至20%左右。需要指出的是,由于各家公司没有披露季报具体业务毛利率,2022年Q1毛利率由综合毛利率代替。

和三家电池厂商相比,比亚迪业绩呈现完全相反的趋势。

2021年比亚迪营收2161.42亿元,同比增长38.02%;归属净利润30.45亿元,同比下滑28.08%。公司营收增长主要是汽车、电子等业务快速增长,而净利润下滑则因为受全球疫情影响,电子业务承压,同时受原材料及大宗商品价格上涨等因素影响,整体成本上升。2021年汽车主要原料铜、铝等大宗商品涨价迅猛,影响了公司核心业务汽车的毛利率,该业务毛利率由2020年的25.2%下滑近8个百分点至2021年的17.39%。

比亚迪今年一季度业绩则较为优异。公司当期营业收入668.25亿元,同比增长63.02%;归属净利润8.08亿元,同比增长240.59%。今年一季度,比亚迪新能源汽车销量创出历史新高,由此也带动盈利改善,并一定程度上对冲了上游原材料价格上涨带来的盈利压力。此外,比亚迪已于4月3日正式宣布,自2022年3月起停止燃油汽车的整车生产。公司将向新能源汽车业务开足马力。

几家欢喜?

下游电池厂商利润下滑受损,上游锂矿企业则赚得盆满钵满。

2021年,赣锋锂业营收111.62亿元同比大增102%,归属净利润52.28亿元同比大增410%;天齐锂业营收76.63亿元同比大增137%,归属净利润25.9亿元同比大增213%。

今年第一季度,锂矿双雄业绩增速持续放大,甚至呈加速态势。赣锋锂业营收53.65亿元,同比大增234%;归属净利润35.25亿元,同比大增640%。天齐锂业营收52.57亿元,同比大增481%;归属净利润39.37亿元,同比大增1443%。

2021年以来,受终端新能源汽车及储能行业持续发力影响,行业对碳酸锂、氢氧化锂的需求呈跳跃式增长。同时由于上游锂辉石供应紧俏制约产量等因素影响,锂盐供应增量较慢。在锂盐供应相对紧张及产业需求上升的双重刺激下,锂盐价格持续上涨。以电池级碳酸锂(99.5%)为例,价格由2021年年初的5.3万元/吨涨至年末的27.5万元/吨,今年甚至一度突破50万元/吨。截至4月底,电池级碳酸锂(99.5%)的价格为46.15万元/吨,仍处于历史最高位。

图片来源:WIND,界面新闻研究部

除了电池厂商,产业链更下游的新能源车企成本端压力也日渐增大。今年以来特斯拉、小鹏、比亚迪等头部车企纷纷涨价,涨幅在3%至10%。小鹏汽车董事长何小鹏曾表示,今年材料成本上升非常快。

锂资源本质上属于周期行业。对于新能源汽车来说,只有降本才能驱动下游汽车端的更替,因此长期来看锂涨价限制了行业发展。

针对上游锂资源疯涨热潮,中国汽车工业协会副秘书长陈士华也表示,本轮原材料价格超常规上涨,背离了正常供需关系,属于非理性上涨,存在炒作方为抢抓锂产能扩张前的最后窗口期,囤积居奇、蓄意哄抬物价的不正当竞争行为。中国汽车工业协会自2021年下半年以来已经将原材料涨价纳入监测视野,并于近期加大行动力度,向相关主管部门提交应对建议。国家主管部门针对这种不正当竞争行为,已经明确表态将坚决重拳打击。

由此来看,锂价的高位不可持续。

“宁王“向左”锂矿双雄“向右背后,是话语权的变化。过往产业链是处于一个平衡状态,宁德时代们的技术优势可以为其扩张毛利率。但是随着上下游供需矛盾上升为主要矛盾,技术优势降级成为次要矛盾,由此出现了“宁王”的盈利增速拐点。这也预示着,动力电池行业发展进入了第二个发展阶段,随之而来的自然是估值的重估。投资者对于“宁王”有多大的容忍度,还需要市场给出答案。但是毋庸置疑,“宁王”的估值水分,是时候挤一挤了。