【摘要】 “油气”冲天!开年以来,原油主题基金霸榜业绩前十

“油”气冲天!2022年以来,公募整体表现疲弱背景下,油气主题QDII却“一骑绝尘”,整体表现亮眼。

截至1月21日,多只原油、油气相关基金收益超11%,跑赢大部分偏股型基金产品。多位基金业内人士表示,在未来全球老能源向新能源转型的过程中,油价是有中长期的趋势性机会的。本轮原油上涨行情远未结束。每一次的下跌扰动都将是买入的良机。

霸榜业绩前十

开年来原油主题基金延续强势

2022年以来,A股市场持续结构性震荡行情,石油石化指数领跑市场,而以国防军工、电力设备、食品饮料、医药生物等热门板块指数则出现了不同程度的回调。

在此影响下,部分权益类基金净值增长率出现明显下滑,Wind数据显示,截至1月21日,在可统计6950只(不同份额分开计算,下同)权益类基金中有668只收益率为正,占比9.61%。开年来收益超10%的仅三只,其中,表现最好的华泰柏瑞新金融地产开年以来收益率为11.16%, 而目前业绩垫底的长安鑫禧开年以来收益率为-20.86%。

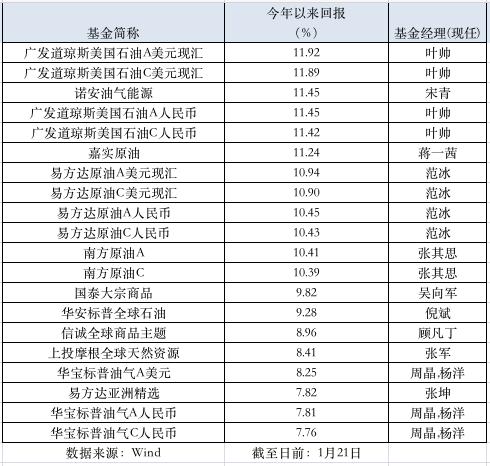

另一边,代表传统能源赛道的原油主题基金却表现亮眼。Wind数据显示,截至1月21日,在可统计377只QDII产品中,125只基金开年以来取得了正回报,占比33.16%。今年以来回报超10%的QDII基金合计12只,且为清一色的原油基金。比如,广发道琼斯美国石油A/C美元现汇开年以来收益率分别达11.92%、11.89%,位居QDII基金年内涨幅第一、第二。此外,诺安油气能源、广发道琼斯美国石油A/C人民币、嘉实原油等QDII基金开年以来收益均在11%以上。而易方达原油A/C美元现汇、易方达原油A/C人民币、南方原油A/C等多只产品开年以来回报在10%-11%不等。

记者注意到,除了一只指数增强产品,2022开年来,全部基金中业绩前十强均为原油主题基金。其实,去年伴随油价的不断上涨,原油基金就持续霸榜QDII业绩榜,15只原油基金去年回报超50%,位居榜首的广发道琼斯美国石油A/C(美元现汇)去年全年回报超70%,广发道琼斯美国石油A/C人民币、华宝标普油气A美元等去年全年回报均超60%。

能源转型大势不可逆

油价呈现中长期趋势性机会

在油气QDII收益率迅速攀升的背景下,对于投资者而言,未来投资前景几何?

诺安全球油气能源基金经理宋青表示,去年底以来,通胀疫情对油价的影响变小。原油价格飙升至85美元附近,主要因素还是供应紧张、需求增加和近期的地缘政治事件。投资者对于通胀的担忧逐步加强,推动资金流入商品类资产。而欧佩克组织维持日增产40万桶计划,实际执行程度只达到60%。根据IAE公布数据,全球石油库存在过去12个月连续下降,从2020年五月的高位至今减少了10亿桶,并且低于全球疫情发生前的水平。在欧洲,出行人员逐步增加,柴油和航空煤油都出现紧张现象,地缘政治事件也引起市场动荡。预计今年原油的供给会处于紧平衡状态,需求不断加强,而供应端实际还是控制在欧佩克手里,美国国内的页岩油增产受制于疫情的肆虐,增产不易。原油作为强周期资产,会受益于经济的走强。

华宝油气基金基金经理杨洋表示,在全球疫苗加速推广的背景下,美国经济复苏,随之美国的通胀起来了。最新公布的11月CPI同比上升6.8%,连续7个月位于5%以上。通胀的居高不下使得市场担心美联储从2020年以来实施的宽松的货币政策会提前结束,甚至会提前加息和实施货币紧缩政策。在这样的背景下,油气板块在头两个交易日上涨超过9%(以华宝油气跟踪的标普上游天然气指数为例);而前期涨幅较高,估值处于历史高位的纳斯达克100指数同期下跌了0.25%。

展望2022年油气板块,杨洋依然信心满满,他认为,在未来全球老能源向新能源转型的过程中,油价是有中长期的趋势性机会的。随着人类从疫情的影响中逐步走出,后疫情时代将是需求逐步复苏的过程,原油需求逐渐上升,而供给端,OPEC+在新冠爆发以来,掌握了原油边际定价的能力,出于疫情考虑,产能不会在短期大量释放。而长期在原油需求逐渐被新能源替代的过程中,OPEC+增产的思虑将更为谨慎。全球地缘政治方面,伊朗和美国的核谈判路程依旧漫长,伊朗供给的释放或要到今年三季度才会有所体现。基于以上逻辑,原油本轮的上涨远未结束。而每一次的下跌扰动,都将是买入的良机。

国泰大宗商品基金经理吴向军表示,展望2022年一季度,他认为海外疫情和美联储加息时点仍是关注重点。疫苗及加强针的普及、新冠中和抗体联合疗法、口服药等特效药物的批准有望使海外疫情流感化,从而提振经济恢复能力,但疫情的发展仍然具有不可预测性。美联储加息或可能在一季度末落地,流动性的收紧预期可能令大宗商品市场承压。

原油方面,奥密克戎病毒对需求的影响仍有待观测。以美国为代表,虽然其新增病例数已飙升至阶段高点,但住院率、死亡率等数据仍平稳,反映出本轮疫情以轻症居多,对经济复苏以及个人出行的冲击或不如预期严重。供给端来看,当前OPEC+表示将于2月继续执行40万桶/日的有序增产,需关注该减产协议的后续执行情况。另外,美股跨年表现因为美联储政策变化、拜登基建计划受挫等风险事件出现较大波动,也可能在情绪上波及油价。